- In 2022 zullen centrale banken opnieuw een cruciale rol spelen op de aandelenmarkt.

- De hamvraag is wat er met de ontwikkeling van de inflatie gebeurt en hoe snel rentes veranderen.

- Het basisscenario met gematigde rentebewegingen levert nog altijd een prima uitgangspunt op voor aandelen, betogen beursexperts Michael Nabarro en Gökhan Erem.

ANALYSE – De champagne kan worden koud gezet voor aandelenbeleggers. Aandelen zijn dit jaar wereldwijd met ruim 26 procent gestegen (in euro’s), wanneer we de brede MSCI ACWI-index erop naslaan. En dat in het jaar waarbij er twee T’s centraal stonden: Tijdelijk en Tekorten.

De inflatie is dit jaar vrij plotseling sterk gestegen, maar centrale bankiers stelden aanvankelijk dat dit een tijdelijk fenomeen zou zijn. Na een tijdje zouden de tekorten aan grondstoffen, energie maar ook halfgeleiders vanzelf neutraliseren, waardoor de wereldwijde toeleveringsketens weer soepel zouden functioneren. Ervan uitgaande dat de coronapandemie onder controle zou komen.

Dat bleek toch allemaal anders te zijn, hetgeen inmiddels is erkend door de Amerikaanse Federal Reserve en met pijn en moeite ook door de Europese Centrale Bank.

Evengoed hebben aandelenbeurzen in 2021 nog steeds veel baat gehad bij de zeer ruime kapitaalmarktcondities die centrale bankiers hebben gehandhaafd. De gevreesde dreiging van snelle en harde monetaire verkrappingsmaatregelen werd kundig afgewend en zo eindigen we het jaar op recordhoogtes.

Aandelenindices zijn behoudens zeer korte en oppervlakkige correctiemomentjes per saldo alleen maar gestegen: 10 van de 12 maanden zijn positief verlopen, hetgeen strategieën als short gaan en marktneutraal beleggen redelijk overbodig hebben gemaakt.

Actief beleggen heeft in dit jaar van overvloedig beschikbaar geld vooral zin gehad voor goede stock pickers die voornamelijk, zo niet uitsluitend, opwaarts hebben gefocust.

Zo bereiken wij dit jaar met onze Long Only aandelenportefeuille zonder hefboom of derivatentoepassing een rendement van nagenoeg 50 procent. Gewoon recht-toe-recht-aan aandelen kiezen waar je fiducie in hebt, werkte best goed in 2021.

Het geld vloeide in sterke mate naar de technologiesector, maar ook naar banken. Media en de automobielindustrie vulden het rijtje van sectoren aan die de kar hebben getrokken in 2021.

Zo tipten wij in verschillende columns dat wij aandelen zoals Tesla, Microsoft, Apple en dichterbij huis Wolters Kluwer, ASML, Daimler en ING zagen zitten en in portefeuille hadden opgenomen. Er waren er natuurlijk meer, want we hebben dit resultaat bereikt met zo’n 60 posities waarvan er slechts 4 met een kleine min zijn afgesloten. Dat geeft een exorbitante hitratio van meer dan 90 procent.

De truc was dus dit jaar de richting goed inschatten, de juiste (sub)-sectoren kiezen en daar weer de winnaars uit weten te pikken. Bodemvissen bij zwak presterende aandelen zoals Philips en Galapagos, of tegen de hoofdtrend ingaan, waren daarbij de grote valkuilen voor beleggers.

Bovendien zijn we niet het hele jaar volledig belegd geweest, wat inhoudt dat als je dit rendement corrigeert voor de risico’s, er extreem positieve ratio’s uitkomen. Dat maak je niet vaak mee. Enfin, dat was 2021: de teller staat maandag weer op nul.

Wat gaat 2022 brengen?

2022: het jaar van de centrale bankiers

Centrale bankiers spelen een belangrijkere rol op aandelenmarkten dan de bedrijven zelf, althans zo lijkt het.

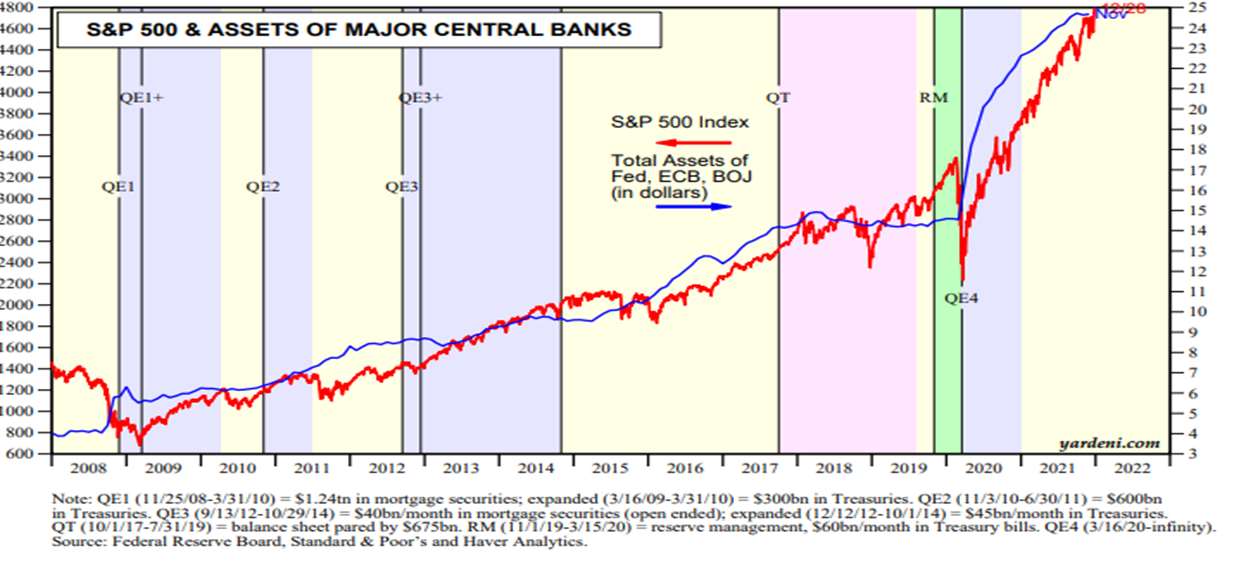

We kunnen het belang van de onderstaande grafiek, die de correlatie tussen het goedkoopgeldbeleid van centrale banken en de beweging van aandelenmarkten toont, niet genoeg benadrukken.

Het correlatie tussen de uitdijing van de bankbalansen van de Federal Reserve, de ECB en de Bank of Japan (lees: versoepeling van het monetaire beleid door renteverlagingen en opkoopprogramma's van obligaties) en de prestaties van de S&P 500 is hoger dan 0,9. Dat is bijna 1 op 1 dus.

Uit deze positieve correlatie blijkt dat er een sterk verband is tussen het vergroten van de schuldenberg en de stijging van aandelenmarkten. De hamvraag is uiteraard wat er gebeurt als dit beleid gaat draaien.

Belangrijk in 2022 is vooral hoe de hoge inflatie wordt bestreden en wat de gevolgen zijn van veranderingen van de monetaire steunpakketten. Want een blauwe lijn (omvang van de balans van centrale banken) onder de rode lijn (koers van de S&P 500-index) heeft de laatste tien jaar niet veel goeds gebracht, zo laat de grafiek zien.

Kortom: schulden afbouwen en hogere aandelenkoersen lijken niet goed samen te gaan. Waar kies je voor?

Snelheid waarmee rente verandert, is cruciaal

In het afgelopen decennium hebben centrale banken aandelenmarkten steevast ondersteund en de neiging om dat te blijven doen, zal sterk zijn.

Wel zitten de Fed en de ECB met hun wettelijke mandaat om de inflatie op de middellange termijn op 2 procent te houden, waarbij ze zichzelf al wat extra marge hebben gegeven. Per saldo blijft het echter zo dat de speelruimte van centrale banken in hoge mate wordt bepaald door de inflatie-ontwikkeling.

In 2021 zagen we oplopende inflatie, maar tegelijk een laag blijvende rente, omdat centrale banken weinig deden met verkrappende maatregelen.

Wel is sprake geweest van een vervlakking van de rentecurve: de kortlopende rentes lopen wel degelijk op, terwijl de langlopende rentes minder beweging vertonen. Dat laatste suggereert weer dat renteverhogingen waarschijnlijk tijdelijk zullen zijn.

Sterker nog, er wordt momenteel gespeculeerd dat de aanstaande renteverhogingen in de VS de economie zo zullen raken dat men weer snel moet gaan verruimen.

Immers een organische groei van de wereldeconomie hebben wij de laatste jaren niet veel gezien. Bovendien heeft de groeimotor China momenteel zo haar eigen problemen en hebben we nog steeds de onzekerheid van de coronapandemie. En daar zie wij het eerste kwartaal van 2022 weinig verandering in komen.

Cruciaal hierbij is of de inflatie terugzakt, als de economie vertraagt. Dat geeft centrale banken immers weer nieuwe speelruimte. Problematisch wordt het voor centrale banken pas in een 'stagflatie'-scenario, waarbij zwakkere economische groei gepaard gaat met aanhoudend hogere inflatie. Denk bijvoorbeeld aan een energiecrisis als gevolg van een strenge winter.

Als we dergelijke extreme scenario's even terzijde leggen, is voor de ontwikkeling op de aandelenmarkt vooral de snelheid waarmee de rente verandert essentieel. Aanhoudend lage beleidsrentes hebben een omgeving gecreëerd voor de hausse op aandelenmarkten. Als dat komend jaar niet schoksgewijs of snel verandert, zal ook de langlopende rente niet veel bewegen. Dat geeft aandelen nog steeds een vruchtbare bodem voor verdere groei.

Dit alles is uiteraard geen goed nieuws voor spaarders en beleggers in staatsobligaties. Zeker zolang de inflatie boven het niveau van spaar- en obligatierentes blijft hangen en daarmee voor een negatief reëel rendement zorgt. Kortom, goed nieuws voor aandelenbeleggers bij gebrek aan andere winstgevende alternatieven.

Bedrijven draaien top, maar let op winstmarges

Naast het beleid van de centrale banken zijn de bedrijfsresultaten uiteraard ook belangrijk. Vooral in de VS hebben beursgenoteerde bedrijven wat dit betreft een prima jaar achter de rug.

In de onderstaande grafiek weerspiegelt de lichtblauwe lijn de koers-winstverhouding van de S&P 500-index, de bruine lijn de koers van de index zelf, de donkerblauwe lijn de verwachte gemiddelde winst over de komende twaalf maanden, en de rode lijn de verwachte omzet over de komende twaalf maanden.

De gigantische monetaire en fiscale steunpakketten hebben hun werk gedaan en bedrijven hebben gemiddeld nog nooit zoveel omzet en winst gemaakt. Zelfs zoveel dat de koers-winstverhouding ten opzichte van januari is gedaald. Oftewel de index is dit jaar relatief niet duurder geworden in die termen.

Maar we constateren wel dat de verwachte winstmarges in het laatste kwartaal kleiner worden. Waarschijnlijk gevoed door de nog steeds aanwezige inflatie en de zorgen over de omikronvariant. Hoewel er wat het laatste betreft ook hoopgevend nieuws is, blijft de ontwikkeling van de pandemie uiteraard een factor om goed in de gaten te houden.

Net als in dit jaar zullen ook in 2022 een aantal toonaangevende (sub)sectoren het beeld bepalen. Volg daarom ook wekelijks onze Premium-bijdrage, waarin wij de winnende of soms de verliezende sectoren in beeld brengen en toelichten. We geven dan ook concrete tips over kansrijke sectoren en aandelen.

Tot slot deze gedachte: het is niet heel gek dat beleggers zich zorgen maken over het kopen van aandelen op recordstanden. Vooral na de spectaculaire stijging van 2021 speelt hoogtevrees menigeen parten.

Troost je dan met de gedachte dat niveaus die vorige maand nog een record inhielden, nu veelal weemoedig als goedkoop worden gezien. Als je nu op de koersniveaus van 4 januari 2021 kon kopen, wat zou je dan doen? Weet dat er daarbij destijds ook sprake was van een recordstand voor de S&P 500-index.

Nu is een jaaroverschrijding slechts een kalenderkwestie. Al snel na de champagne is het weer business as usual. Dat verwachten wij ook voor de beurzen. We blijven dus positief over aandelen en houden als eerste koersdoel 5.000 punten aan voor de S&P 500-index.

De voorkeur voor sectoren en aandelen zal gedurende het jaar veranderen, want zo hoort dat in een markt die door verschillende fases van groei en verandering gaat. De sectorrotaties en de voorkeuren van het moment delen we graag met je. Voor nu wensen we je veel voorspoed, geluk en een goede gezondheid voor 2022.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.